Kreditumschuldung spart Tausende Euro

Nutzen Sie die Niedrigzinsphase, bevor diese vorbei ist! Kreditumschuldung kann Ihre monatliche Belastung erheblich verringern.

Senken Sie Ihre monatlichen Raten ohne längere Laufzeit!

Senken Sie Ihre monatlichen Raten ohne längere Laufzeit!

Profitieren Sie von der Niedrigzinsphase und sichern sich jetzt eine Kreditumschuldung mit geringerem Zinssatz! So können Sie die Belastung durch monatliche Raten deutlich senken.- Bekommen Sie Tausende € geschenkt mit einer Kreditumschuldung!

Statt Ihre monatlichen Raten oder Laufzeiten zu verringern, können Sie sich das gesparte Geld einfach auszahlen lassen! Das beim Umschulden gesparte Geld käme einfach auf Ihr Konto, perfekt für z.B. den nächsten Urlaub. - Durch Kreditumschuldung schneller schuldenfrei!

Es gibt auch noch eine dritte Option für Sie. Statt einer niedrigeren Rate oder einer Barauszahlung ist es auch möglich, die Laufzeit zu verkürzen. So wird deutlich schneller die Schuldenfreiheit erreicht!

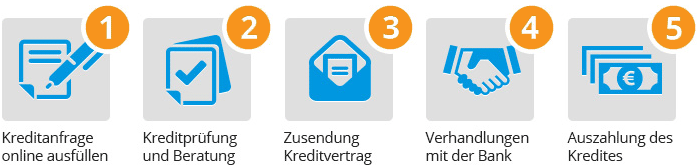

Meinen Kredit jetzt anfragen

Kreditumschuldung Bewertungen

Kundenstimme: 5 von 5 Punkten -

Kundenstimme: 5 von 5 Punkten - "Gerne wieder!" von Maria Kniep:

Sehr guter Service ,schnelle Kreditzusage und Abwicklung der Kreditumschuldung! Ich hatte Frau Schulze als Ansprechpartnerin die war immer erreichbar und sehr nett! Man kann es nur Empfehlen!

Kundenstimme: 5 von 5 Punkten -

Kundenstimme: 5 von 5 Punkten -"Sehr guter Service" von Thomas Dietrich:

Sehr guter Service Schnelle Kreditzusage und Abwicklung der Kreditumschuldung! Ich hatte Frau Schulze als Ansprechpartnerin die war immer erreichbar und sehr nett! Man kann es nur Empfehlen!

Kundenstimme: 5 von 5 Punkten -

Kundenstimme: 5 von 5 Punkten -"Reibungslose Abwicklung" von Helene Zarek:

Bin sehr zufrieden mit dem Service schnelle und freundliche Beratung. Auszahlung verlief reibungslos, alles zu meiner Zufriedenheit. Vielen dank für die schnelle Abwicklung der Kreditumschuldung

Kreditumschuldung kurz erklärt

Kreditumschuldung - nur Chancen, kein Risiko!

Unser Team aus Kreditspezialisten prüft unverbindlich Ihre laufenden Kreditverträge und rechnet in jedem Einzelfall nach, ob sich eine Kreditumschuldung lohnt und Sie damit Ihre Kreditkosten senken können. Auch dieser Kreditwechsel-Check ist für die Kunden von creditolo in jedem Fall kostenfrei.

- Kredite Umschulden bringt´s - Auf diese kurze Formel lässt sich ein enormes Sparpotential bei Krediten zusammenfassen! Ihr Vorteil bei einer Kreditumschuldung ist eine neue monatliche Gesamtkreditrate, welche in 90% der Ablösungen günstiger sein wird als die Summe Ihrer früheren Einzelkreditraten.

- In der derzeitigen Niedrigzinsphase können Sie als Darlehensnehmer durch eine Kreditumschuldung ordentlich Zinsen sparen. Nach einer erfolgten Kreditumschuldung haben Sie dann nur noch einen Ansprechpartner und zahlen nur noch eine monatliche Kreditrate, dies erleichtert auch Ihren Verwaltungsaufwand.

- Apropos Verwaltungsaufwand: Die Kreditumschuldung Ihre Altkredite übernehmen wir komplett und kostenfrei für Sie. Sie müssen sich um nichts kümmern! Und wie immer bei creditolo: Kreditanfrage und Bearbeitung sind kostenlos - auch im Falle einer eventuellen Ablehnung zahlen Sie keinen Cent!

Kreditumschuldung mit creditolo - Ihre Vorteile!

Starten Sie noch heute eine Kreditumschuldung und die Ablösung Ihrer alten Darlehen! Dazu benötigen wir lediglich eine Übersicht Ihrer bestehenden Kreditverbindlichkeiten und Ihre Kreditanfrage.

Ab 1,95% effektiver Jahreszins *

Wir unterbreiten Ihnen aus einer Vielzahl an Möglichkeiten immer das günstigste Kreditangebot.

* Detailinformationen zu diesem unverbindlichen Zinsangebot: Sollzinssatz 1,93% fest für die gesamte Laufzeit, 3.000,- EUR Nettodarlehensbetrag, 1,95% effektiver Jahreszins, 24 Monate Laufzeit, keine Bearbeitungsgebühr, monatliche Kreditrate 138,21 EUR, Gesamtbetrag 3.317,04 EUR. Bonität vorausgesetzt.

Repräsentatives Beispiel: Bei einem Nettodarlehensbetrag von bspw. 5.000 EUR und einer Laufzeit von 72 Monaten erhalten zwei Drittel der Kunden von creditolo voraussichtlich einen effektiven Jahreszins von 8,45% oder günstiger (gebundener Sollzinssatz 7,91%).

Was ist eine Kreditumschuldung?

Bei einer Kreditumschuldung wird ein bereits bestehendes Darlehen mit einem neu aufgenommenen Kredit ganz oder teilweise abgelöst. Der Umschuldungskredit ist dabei in der Regel günstiger als das bestehende Darlehen, so dass Kreditnehmer durch niedrigere Zinszahlungen entlastet werden. Das gilt grundsätzlich auch, wenn für den abzulösenden Kredit eine Vorfälligkeitsentschädigung entrichtet werden muss. Umschuldungen sind für Ratenkredite ohne Zweckbindung ebenso möglich wie für Immobilienkredite, Dispositionskredite oder Rahmenkredite bzw. Kreditrahmen in Verbindung mit einer Kredit- oder Zahlungskarte.Profitieren von der Niedrigzinsphase

Umschuldungen sind besonders attraktiv, da das Zinsniveau am Markt seit der letzten Kreditaufnahme spürbar gesunken ist. Für den Löwenanteil der laufenden Kredite auf dem deutschen Markt dürfte das zutreffen: Die Zinsen sinken seit mehreren Jahren unaufhörlich und dürften in absehbarer Zeit auch nicht zu einer Kehrtwende ansetzen.

Umschuldungen betreffen jedoch nicht nur Ratenkredite, sondern auch Darlehensarten mit strukturell höheren Zinsen darunter vornehmlich Dispositionskredite und Kreditrahmen von Credit-Cards. Die Zinssätze liegen hier leicht doppelt so hoch wie bei einem marktüblichen Ratenkredit.

▶ Weiterführender Link: EZB senkt Leitzins: Werden Kredite noch billiger?Kreditumschuldung verbessert die Bonität

Eine zu große Anzahl kleinerer Kredite kann die Bonität belasten. Der Grund: Auskunfteien wie die SCHUFA ordnen das Vertragsprofil von Verbrauchern Vergleichsgruppen zu. Wer ständig in Raten zahlt, befindet sich offenbar in schlechter Gesellschaft.

Kleinkredite werden häufig im Rahmen so genannter Point of Sale-Finanzierungen im Einzel- oder Versandhandel in Anspruch genommen. Im Elektronikmarkt oder Möbelhaus sowie beim Online- Versand können Einkäufe längst in überschaubaren monatlichen Raten bezahlt werden. Bereits ab 300 € Einkaufswert sind Ratenzahlungen bis zu 36 Monaten keine Seltenheit.

Wer Bagatellbeträge in Raten zahlt...

Manchen Verbrauchern ist womöglich aber gar nicht bewusst, dass jeder einzelne dieser Ratenzahlungen der SCHUFA und anderen Auskunfteien bekannt wird. Die Ratenzahlungen werden in der Regel nicht durch den Händler selbst, sondern durch Partnerbanken abgewickelt.

Um zu verstehen, warum sich eine zu große Anzahl insbesondere kleinerer Kredite negativ auf die Bonität auswirken kann, ist ein Blick auf die Scoring-Verfahren der großen Auskunfteien hilfreich. Beim Scoring wird das Profil eines Verbrauchers einem Gruppenprofil zugeordnet. Das Gruppenprofil besteht aus zahlreichen Profilen anderer Verbraucher mit ähnlichen Merkmalen.

Jedem Gruppenprofil wird Kreditausfallwahrscheinlichkeit zugeordnet. Wird ein Verbraucher ein Profil zugeordnet, gilt dies auch für seine Bonität. Es ist nicht von der Hand zu weisen, dass rein statistisch betrachtet jene Verbraucher besonders häufig in Zahlungsschwierigkeiten geraten, die häufig und bei verschiedenen Stellen Ratenzahlungen in Anspruch nehmen. Diese kann man aber in einen einzigen Umschuldungskredit zusammenfassen und damit ablösen. (Was auch den SCHUFA-Score verbessert)Schlechtere Kreditwürdigkeit durch Gruppenprofil

Wer häufig Ratenzahlungen nutzt, riskiert seine Bonität deshalb auch dann, wenn die Teilzahlung nicht zwingend benötigt und zum Beispiel nur aufgrund einer 0 % Finanzierung in Anspruch genommen wird. Die individuellen Einkommensverhältnisse von Verbrauchern sind der SCHUFA nicht bekannt: die Auskunftei kennt weder das regelmäßige Einkommen noch den Kontostand.

Besser als ständige Kleinkredite € zu denen im Übrigen auch so bezeichneten Zahlpausen gehören, bei denen ein Rechnungsbetrag zwar in einer Summe, aber erst nach erheblicher Verzögerung von zum Beispiel drei oder sechs Monaten beglichen wird - sind sorgfältig geplante, größere Bankkredite mit denen Anschaffungen für einen größeren Zeitraum bestritten werden.Zusammenfassung Kleinkredite bessert Bonität

Wer bereits eine große Anzahl von Ratenzahlungen nutzt, sollte eine SCHUFA Selbstauskunft einholen und dabei insbesondere auch die Scorewerte beachten. Sind diese auffällig niedrig, bietet es sich an, die zahlreichen Kleinkredite zu einem einzigen Bankkredit umzuschulden. Wird der SCHUFA die vorzeitige Rückzahlung aller Kleinkredite gemeldet, kann dies die Bonität relativ rasch verbessern - vorausgesetzt, dass auf die übermäßige Nutzung von Ratenzahlungen fortan verzichtet und der Umschuldungskredit ordnungsgemäß abbezahlt wird.

Umschuldungs Rechner

Umschuldungs Rechner

7,99 %

43 Monate

22.395,83 €

24.181,23 €

4,99 %

Alle Angaben ohne Gewähr!

Details (§6a PAngV): Sollzinssatz 1,93% fest für die gesamte Laufzeit, 3.000,- EUR Nettodarlehensbetrag, 1,95% effektiver Jahreszins, 24 Monate Laufzeit, keine Bearbeitungsgebühr, monatliche Kreditrate 138,21 EUR, Gesamtbetrag 3.317,04 EUR. Bonität vorausgesetzt.

Repräsentatives Beispiel: Bei einem Nettodarlehensbetrag von bspw. 5.000 EUR und einer Laufzeit von 72 Monaten erhalten zwei Drittel der Kunden von creditolo voraussichtlich einen effektiven Jahreszins von 8,45% oder günstiger (gebundener Sollzinssatz 7,91%).

Dispokredite umschulden spart viel Geld - nur nicht sofort

Die Umschuldung von Dispositionskrediten ist ein Sonderfall, da bei diesen Krediten keine Tilgung im Sinne einer konstanten Reduzierung des in Anspruch genommenen Kreditsaldos vorgeschrieben ist. Die Umwandlung in einen Ratenkredit wird in diesem Fall also die Kreditkosten senken, führt jedoch nicht zwingend auch zu einer offensichtlichen niedrigeren monatlichen Belastung.

Dennoch liegen Verbraucherschützer und Finanzberater richtig, wenn unisono die Umschuldung dauerhaft in Anspruch genommener Dispositionskredite in einen Ratenkredit empfohlen wird. Ist der Ausgleich des Kontos aus dem laufenden Einkommen heraus in absehbarer Zeit nicht möglich, spart ein Ratenkredit im Vergleich zum Dispokredit viele Zinskosten.

Dazu ein Rechenbeispiel*. Wird ein Dispositionskredit mit 4.000 € in Anspruch genommen und bei einem Zinssatz von 12,0% über einen Zeitraum von zwei Jahren allmählich, aber gleichmäßig ausgeglichen, fallen insgesamt Zinsen in Höhe von 480 € an. Wird stattdessen ein Ratenkredit in 24 Monatsraten zu jeweils 175 € getilgt, summieren sich die Zinsen auf lediglich 207 € und damit lohnt sich das Umschulden.

▶ Weiterführender Link: Schulden Sie jetzt Ihren Dispokredit um!Kreditumschuldung - Nicht warten bis Engpässe auftreten

Nicht jede Umschuldung dient nur zur Ersparnis von Zinsen. Häufig werden bestehende Verbindlichkeiten zeitlich neu strukturiert, um die laufenden Belastungen zu reduzieren und Spielräume im Budget freizusetzen. Erfahrungsgemäß zögern viele Kreditnehmer diesen an sich unproblematischen Schritt so lange heraus, bis es zu ernsthaften Engpässen und Zahlungsstörungen kommt.

Selbst wenn noch gar keine Kreditrate geplatzt ist schlägt sich eine aus zu hohen Kreditraten resultierende Illiquidität rasch in der Bonität nieder. Kommt es zu Rücklastschriften mangels Deckung oder wird das Girokonto über den mit der Bank vereinbarten Rahmen hinaus überzogen, stellt dies für viele Banken bereits einen Ausschlussgrund für die Kreditvergabe dar. Umschuldungen sind auch dann noch möglich, allerdings reduziert sich die Anzahl der möglichen Banken, die zu einer Kreditablösung bereit sind. Dies führt tendenziell zu weniger günstigen Konditionen.Kreditumschuldung: Laufzeit, Ratenhöhe oder Extra-Auszahlung?

Wird ein bestehender Kreidt durch einen neuen, im Zinssatz günstigeren Ratenkredit umgeschuldet, kann der gewonnene Kostenspielraum zu drei verschiedenen Zwecken eingesetzt werden. Neben einer Reduzierung der monatlichen Raten ist, nach dem Ablösen, auch eine Verkürzung der Laufzeit oder eine zusätzliche Auszahlung (bei konstanter Rate und Laufzeit) möglich.

Im Vorfeld einer Umschuldung muss der Darlehensvertrag auf Regelungen im Hinblick auf eine vorzeitige Rückzahlung überprüft werden. Viele Banken verlangen in diesem Fall eine Vorfälligkeitsentschädigung, andere verzichten darauf. Wurde der Darlehensvertrag vor dem 11.06.2010 abgeschlossen, kann die Entschädigung recht hoch ausfallen: Spätestens ab diesem Tag waren Banken zur Umsetzung der Verbraucherkreditrichtlinie in ihren Verträgen verpflichtet. Diese setzt die Obergrenze für Vorfälligkeitsentschädigungen bei Ratenkrediten auf 1,0% des Ablösesaldos fest. Einzelne Banken verlangen allerdings zusätzliche Gebühren im Bereich von ca. 30-100 ?.

▶ Weiterführender Link: Ein Beispiel - Mit creditolo 11.000 EUR gespartRegeln für Vorfälligkeitsentschädigung

Die Vorfälligkeitsentschädigung muss dem Restsaldo des zur Umschuldung vorgesehenen Kredits zugeschlagen und mit abgelöst werden. Kreditnehmer sollten die neue Bank über den geplanten Verwendungszweck informieren und direkt mit der Kündigung und Ablöse des alten Darlehens beauftragen. Das ermöglicht günstigere Konditionen, da der neue Kredit aus Sicht der Bank nicht zu einem Anstieg der insgesamt bestehenden Verbindlichkeiten führt.

Beim Vergleich von Ratenkrediten zur Umschuldung gelten grundsätzlich dieselben Regeln, die auch bei der initialen Kreditaufnahme im Idealfall berücksichtigt wurden. Neben einem möglichst günstigen und tatsächlich für die persönliche Bonität erhältlichen Effektivzins sollten Möglichkeiten zu kostenlosen Voll- und Teilrückzahlungen sowie Zusatzleistungen (Ratenaussetzungen, tilgungsfreie Anlaufzeit, Rückgaberecht, Servicekanäle, Restschuldversicherung) der verschiedenen Banken ermittelt und verglichen werden.

Bearbeitungsgebühr bei der Kreditumschuldung:

BGH macht Umschuldungen billiger! Der Bundesgerichtshof (BGH) hat Bearbeitungsentgelte bei Verbraucherkrediten für unzulässig erklärt und Millionen Kreditnehmern einen rückwirkenden Anspruch auf Erstattung gezahlter Gebühren zugebilligt.Kreditumschuldungen werden ab sofort günstiger

Wird ein Ratenkredit vor dem Ende der ursprünglich vereinbarten Laufzeit gekündigt, wirkt eine Bearbeitungsgebühr wie eine rückwirkende Erhöhung des Effektivzinssatzes.

Die Gebühr wird dem Nettodarlehensbetrag anfänglich zugeschlagen und mitfinanziert. Sie wird bei einer vorzeitigen Voll- oder Teilrückzahlung nicht erstattet.

Durch den Wegfall dieser Bearbeitungsgebühren werden Umschuldungen günstiger!Bearbeitungsgebühr wirkt wie Zinserhöhung

Dazu ein einfaches Rechenbeispiel: Ein Kredit über 10.000 € wird mit einer Bearbeitungsgebühr in Höhe von 3 % ausgezahlt, so dass das Darlehenskonto am Tag der Auszahlung einen Saldo von 10.300 € aufweist. Bei einem Nominalzins in Höhe von 5,95 % wird eine monatliche Kreditrate in Höhe von 300 € vereinbart.

Nach Ablauf von 14 Monaten tilgt der Kreditnehmer das Darlehen vorzeitig. Der Ablösesaldo beträgt 7000 ?. Der Effektivzins in diesem Fallbeispiel beträgt 9,47 % und liegt damit deutlich über dem Zinssatz, der bei einer planmäßigen Rückzahlung des Kredites über die vollständige Laufzeit eingefallen wäre. Je größer der Anteil der Bearbeitungsgebühr an den gesamten Finanzierungskosten, desto stärker wirkt sich dieser Effekt auf den Zins aus.Kosten bestanden aus der Bearbeitungsgebühr

Durch das Verbot von Bearbeitungsgebühren stehen die Finanzierungskosten in einem direkten Zusammenhang mit der durch den Kreditnehmer tatsächlich in Anspruch genommenen Laufzeit. Dies ließ sich nach den ersten richtungsweisenden Urteilen durch Oberlandesgerichte auch in der Preispolitik der meisten Banken ablesen: diese strichen Bearbeitungsgebühren und ersetzten sie durch einen höheren Sollzins, so dass der ausgewiesene Effektivzins konstant blieb.

Einzelne Banken hatten vor allem bei Krediten mit relativ kurzen Laufzeiten die Bearbeitungsgebühren so hoch angesetzt, dass der wesentliche Anteil der Finanzierungskosten auf die Gebühren und nicht auf den originären Zinssatz entfiel. Diese Praxis wurde durch den BGH nun unterbunden.

Vorfälligkeitsentschädigung bleibt Kostenfaktor

Kreditnehmer müssen bei geplanten Umschuldungen künftig nur noch auf die Vorfälligkeitsentschädigung des laufenden Darlehens achten. Sofern der Kredit nach dem 11.6.2010 (an diesem Tag trat die Verbraucherkreditrichtlinie in Kraft) aufgenommen wurde, gilt für die Vorfälligkeitsentschädigung eine gesetzliche Obergrenze.

Gemäß § 502 BGB darf die Entschädigung 1,0 % des abgelösten Saldos nicht überschreiten. Die Obergrenze reduziert sich auf 0,5 %, wenn die Restlaufzeit des Kredites ein Jahr nicht übersteigt. Gleichzeitig gilt eine zweite Höchstgrenze: Die durch den Kreditnehmer zu zahlende Vorfälligkeitsentschädigung darf den Betrag der Sollzinsen, der bis zur planmäßigen Tilgung angefallen wäre, nicht überschreiten.Bearbeitungsgebühren bei vorzeitiger Kündigung

Viele Banken verlangen zusätzlich zur in der Branche mittlerweile so bezeichneten "gesetzlichen Vorfälligkeitsentschädigung" pauschale Bearbeitungsgebühren. Üblich sind etwa 50 ?, die in den Preisverzeichnissen Leistungen wie zum Beispiel der Berechnung des Ablösesaldos zugeordnet werden. Obgleich Verbraucherschützer Kritik an dieser Praxis üben, scheinen die Bearbeitungsentgelte rechtlich nicht zu beanstanden zu sein.

Das Gesetz selbst betrachtet die Vorfälligkeitsentschädigung als Ersatz für den unmittelbar mit der vorzeitigen Rückzahlung entstehenden Schaden und lässt damit Raum für weitere Gebühren bei einer Kreditablösung.Komplizierter: Umschuldung von Immobilienkrediten

Die unkomplizierte und zumeist sehr kostengünstige Umschuldung von Krediten beschränkt sich auf Verbraucherdarlehen ohne grundpfandrechtliche Besicherung. Die Umschuldung laufender Immobilienkredite ist mit wesentlich mehr Hürden verbunden.

Erstens muss eine Bank die Kündigung eines Immobilienkredits vor Ablauf der Zinsbindung gar nicht akzeptieren, es sei denn, der Kreditnehmer weist ein berechtigtes Interesse an der Kündigung vom Kreditvertrag nach, was in der Regel die Veräußerung des finanzierten Objektes erfordert. Nur im Fall des berechtigten Interesses gelten für die Bemessung der Vorfälligkeitsentschädigung überhaupt verbindliche Regeln.

Eine Möglichkeit zur kostenlosen Umschuldung von Immobilienkrediten gibt es allerdings: Das Gesetz räumt Kreditnehmern zehn Jahre nach der Auszahlung ein kostenloses Kündigungsrecht ein, auch wenn die Sollzinsbindung über diesen Zeitraum hinausgeht. Liegen dagegen weder ein solches ordentliches Kündigungsrecht noch ein berechtigtes Interesse an der Kündigung vor, kann die Bank die Höhe der Vorfälligkeitsentschädigung weitgehend nach billigem Ermessen festlegen.Großes Geld sparen mit der Umschuldung einer Baufinanzierung

Wer eine Baufinanzierung für die Sanierung, den Kauf oder die Errichtung vom Eigenheim in Anspruch genommen hat, kann nach dem Ablauf der Zinsbindung mithilfe von creditolo eine günstige Anschlussfinanzierung finden. In der Regel läuft die Zinsbindungsfrist nach zehn Jahren ab und lohnt sich eine Kreditumschuldung. In dem neuen Hypothekendarlehen können auch andere Kredite, wie z.B. ein Konsumentenkredit mit abgelöst werden. Oft können mit dem neuen Kreditvertrag die monatlichen Raten um mehrere hunderte Euro gesenkt werden. Über die gesamte Laufzeit des Kredites können sich die Ersparnisse so auf Beträge um die 20.000€ belaufen.

Bildnachweise:

ilovemayorova #81368036 Adobe Stock

sylv1rob1 #110322361 Adobe Stock

ricardoferrando #84061586 Adobe Stock